こんにちは!

管理人のhorishinです。

自分で物件を探していたり、営業マンに投資物件を紹介された際、まず最初に気になるのは「利回り」ではないでしょうか?

そんな時、物件を購入してもいいかどうかの判断基準となる目安があったらいいですよね。

ただ、この「利回り」だけを見て物件購入を決定すると、実は失敗してしまうことが非常に多いのです。私の周りの不動産投資家も、この利回りだけ見て失敗してしまった人がたくさんいます。

そこで今回は、アパート経営を失敗しないための本当に目安になる基準は何なのか、とあるAさんの失敗事例を交えてお話していきながら、多くの人が失敗してしまう要因について徹底的に解説していきます。

実質利回り12%の物件を購入!利回り重視でアパート経営に失敗したAさんの事例

実質利回りもきちんと調べて物件購入したが、結果、不動産投資が失敗に終わってしまう人がいます。もともと利回りの高い物件にはなんらかの理由やリスクが潜んでいるからです。

実質利回り12%の物件を購入したのにも関わらず、アパート経営に失敗してしまったAさんの事例を紹介します。

Aさんは不動産投資をしてセミリタイヤをしたい!と考えていました。不動産投資塾にも入り業者に会うたびに「実質利回りが高い物件が欲しい」と物件紹介を求めていました。数か月後、不動産会社からある物件を紹介してもらいます。

「駅から遠いですが、大学が近くにあり自転車通学をしている学生の需要があります。卒業シーズンの3月に退去はありますが、4月には満室になっている状態です。Aさんの求める実質利回りが高い物件です」と説明を受けました。

駅から遠いけど、学生の需要という強みがあることに納得し、何より利回りが高い物件に出会えたことに喜びを感じていました。3年ほど想定通りの実質利回りで稼働することができ、次の物件購入を検討している矢先のこと…。

管理会社から「2年後に大学が閉鎖する」ことを知らされます。詳しく聞くと、学生数が減っている関係でAさんの物件近くにある大学は閉鎖し、都心部にあるキャンパスに集約してしまうとのことでした。

Aさんは「実質利回りも高めだったし、空室が出てもそこまで大変なことにならないだろう。2年後だし、最悪の場合は売却してもいいかな!」とあまり気にしていませんでした。

しかし…。

3月の卒業シーズンに退去が出た後、全く入居者が入らなくなってしまったのです。2年後の移転だから2年間は大丈夫だろうと考えていたのですが、最初から都心部の大学近くにアパートを借りる学生が多かったのです。

慌てて他のターゲットに向けて入居促進をしようとしましたが、「駅から遠い」「単身用」「駅から遠いのに駐車場がない」という理由で入居は決まりません。賃料も大幅に値下げをしたのですが、周りの賃貸需要も同じで一気に家賃暴落が起きていました。

そして、最終手段の売却を検討してみましたが、最悪のレントロール。売却しても大きな負債が残ることが分かりました。

幸せになろうとしてスタートした不動産投資が、まさかこんな不幸を巻き起こすことになってしまうなんて…。Aさんは全く予想していなかったそうです。

Aさんのような事態にならないために、どのような対策をしておけばよいのでしょうか。次の章で解説をしていきます。

利回り重視でアパート経営をすると失敗してしまう5つの理由とは?

まず、利回りとは「年間家賃収入 ÷ 購入価格」で求められます。

つまり利回りが高い物件というのは、「物件価格が安い」か「物件価格に対し、家賃収入が高い」という条件であることが分かりますね。

「価格が安い」「家賃収入が高い」にはそれぞれになんらかの理由があると思ってください。中には本当の掘り出し物件もあります。しかし、一般的に出回っている物件に関しては何かしらのネガティブな理由があると考えた方が良いでしょう。

一見メリットに見えることも、実はネガティブ要素を含んでいることもあるので、これから詳しく解説していきます。

利回りが高い理由①:立地が悪い

具体的に立地の悪い条件とはどんなことが挙げられるのでしょうか。

②駅から遠い

③駐車場がない(少ない)

④治安が悪い

⑤騒音・異臭が起きやすいエリア

主に、このようなことが挙げれらます。ご自分がお住まいになる基準で考えてみたら、当然のことばかりですね。

しかし、①の「入居者が1つの属性に偏っている」についてはAさんの事例のように「メリット」として、紹介されることがあります。

例えば、「○○会社が近くにあり、社員が住んでいますので空室リスクは低いです」「△△大学が近く、学生の需要があります」と言われれば、「この物件は安泰だな」と思ってしまいがちです。

しかし、万が一その会社や大学が倒産や移転をしてしまったとき、その物件の賃貸需要はどうなるのでしょうか。物件の立地だけを見たときに、需要があるかどうか考えてみてください。想定していたターゲットを抜きにした場合、以下のような条件に該当しませんか?

・当初の家賃設定を大幅に下げなくては決まらない

・賃貸需要と物件の間取りや広さがミスマッチ

上記の項目に該当してしまう場合は、注意しなければなりません。購入当初の利回りが全くあてにならなくなります。

対策としては不動産会社からの情報だけでなく、ご自身でも周辺環境の把握やエリアマーケティングをしてみることです。

Aさんの悲劇は高利回りに踊らされ、エリアマーケティングを怠ってしまったことで起きてしまったと言えるでしょう。

利回りが高い理由②:建物に問題がある(心理的瑕疵)

所謂「訳あり物件」です。しかし、訳あり物件でもほぼ満室稼働していることもあります。訳ありでも現況が回っているのであれば問題ないし、利回りも高くてお得だろう。そう思われる方も多いかと思います。

ただ、退去が出るとその後の入居者が全く決まらないということがあります。

理由としては、物件を売りやすくするために、不動産会社や売主が何らかの対策を打っている場合です。

よくあるのが、親せきや管理会社の社員を少しだけ住まわせ、入居者がいるかのように見せる方法です。そして、売却が決まってしまったら引越しをするというひどい手口です。

そんなカモフラージュに引っかからないためには、「訳ありになってしまってから」のレントロールの確認が必要です。

・長期間空室だったのに、繁忙期でもない時期に入居者が決まっていないか

このようなポイントを確認してみてください。

一旦抜けると次の入居者が見つからない、当初の家賃設定を大幅に下げなくてはいけない等のリスクが潜んでいる場合、その利回りどおりの数字を生み出すことはまず無理だと思ってください。

利回りが高い理由③:レントロールに変化が起きる

物件を購入する際、アパートやマンションの家賃一覧表(レントロール)を必ずチェックします。

レントロールをチェックしていると、同じ間取りや階数なのに家賃が違うことがあります。このような時は、一般的に「新築時から入居している入居者」と「2順目、3順目の入居者」という違いだと判断して良いでしょう。

不動産業界には「新築プレミアム」という言葉があり、新築時には通常の賃料価格の5~7%ぐらいアップして賃貸することが可能です。

しかし、2順目3順目となると新築プレミアム価格の賃料は通用しません。賃料をエリア相場に下げる必要が出てきます。

例えば、築浅の2.7億円の1棟マンションを利回り7.1%で購入したとします。賃料8万円×20部屋で、月の家賃は160万円。ただし、これは新築プレミアムの賃料設定です。

数年後、賃料を相場に下げ7.5万円に引き直すと、月の賃料は150万円に。利回りは6.6%まで下がります。

このように、レントロールの変化を想定していないと、購入時の想定利回りから大きく下がってしまうのです。

物件紹介時にレントロールを確認し、入居者の賃料が違う場合は理由を確認することが大切です。また、今後賃料が下がっていく傾向にある場合はいくらが相場なのかを確認し、レントロールを出し直ししてみましょう。

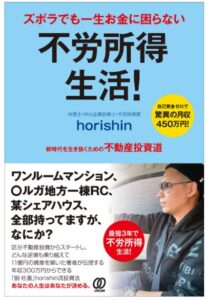

利回りが高い理由④:再建築不可の土地に建っている

再建築不可とは、名前の通り「一度壊したら、もう一度建物を建築することができない」ということです。

建築基準法では「建築物の敷地は幅員4メートル以上の道路に2メートル以上接しなければならない」と定められています。この建築基準法は、「緊急事態の時に消防車が通れる道幅が基準」となっているので、とても大事なルールです。

もう建ってしまっている状態であれば、おとがめはありません。ただ、壊して建て直す時は、道の要件を満たす必要があります。建物を作り直すことができても、道路付の問題は解決できませんよね。つまりその土地は再建築不可になってしまうのです。

ちなみに、再建築不可と同じく建築基準法に合致しない「違反物件」や「既存不適格物件」の場合は、建て替えることにより問題を解決することができます。そのため、間違えないよう気を付けましょう。

利回りが高い理由⑤:借地権付きの物件である

立地に問題がないのに、利回りが異常に高い!と、ぬか喜び。詳細を見てみると、だいたい借地権付きの物件であることが多いです。

借地権とは、「土地を借りる権利」のことです。借地権付き物件とは、「地主さんから土地を借りて、建物のみオーナー名義の物件」のことを言います。

借地権でもいいから利回りを重視したい!と購入した場合、将来的にどんなことが起きるかお話していきますね。

・売却・建替の際に地権者の承諾が必要でお金がかかる

利回りは家賃収入÷物件購入価格で求められるとお話しました。借地権付き物件は「建物の価格」のみなので、当然物件価格が安く、必然的に利回りが高くなることが分かります。

土地代が掛からなくてラッキー!と思うのは瞬間です。入居者がオーナーに賃料を払うのと同じように、オーナーも地主さんに地代を支払わなければなりません。賃料は法律で決まっているわけではないので、いくらになるかはわかりません。

つまり、初期費用がかなり抑えられ利回りが高い反面、毎月毎年掛かる経費が上がります。というわけで、実質利回りが下がるのがお分かりでしょうか。

そして、売却の時は「名義書換料」、建替の時は「承諾料」という形で地主さんにお金を支払う必要があります。

相場は売価や建て替え費の5~10%と言われていますが、こちらも法律で決まっているわけではないので、地主さんと応相談になることが多いそうです。つまり、出口戦略が立てにくくなります。

【結論】利回りではなく、キャッシュフローを目安にすればアパート経営の失敗は防げる!

利回りが高い物件には理由があるということはご理解いただけましたでしょうか?「それじゃあ、利回りではなくて何を基準に物件を探せばいいの?」と疑問が生じますよね…。

ズバリ、目安にするべきはキャッシュフローです!

なぜキャッシュフローに注目するべきか、これから解説をしていきます。

利回りよりキャッシュフローを目安にするべき理由とは?

結局、利回りが高くても低くても、手元にお金が入ってこなければアパート経営をしている意味はありません。キャッシュフローとは手元に残るお金のこと。だから利回りよりもキャッシュフローを目安にするべきなのです。

キャッシュフローは以下の式で計算します。

※パーセンテージは、「CF÷物件購入価格」で求められます。

購入検討段階では満室家賃に対し、以下のパーセンテージを当てはめて計算をしてみてください。

管理費:20%(エレベーターがある場合は25%)

固都税:物件ごとに確認

空室家賃:10%(レントロールで空室率の平均を出してみるとより正確)

数字の当てはめができたら、キャッシュフロー率を求めてみてください。

キャッシュフロー率が1.5%以上あれば、その物件は空室や思わぬ出費が掛かってしまっても、手出しになることはない購入しても問題ない物件だと判断されてよいでしょう。

しかし、0.5%あればOK!と書いている他サイトがあります。こんな数字では成り立たないと考えています。

これから、具体的な物件とキャッシュフローの数字を当てはめてみて、検証をしてみようと思います。

ゆとりのあるアパート経営をするには何%のキャッシュフローがあればいい?

ゆとりのあるアパート経営とは、多少空室や出費が出てもキャッシュフローが出る物件のことだと思っています。

「○部屋空いてしまったら手出しをしなくてはいけなくなってしまう」という基準がはっきりわかっていれば、物件の良し悪しを判断できますよね。

これから、CF2%以上の物件、最低ラインのCF1.5%の物件、そしてかなり厳しいCF0.5%の3物件を比較をしてみます。

所在地、構造、価格、ローン金利・期間、経費、部屋数はすべて同じ条件ですが、家賃設定が変わっています。それではご覧ください。

理想的なアパート経営!2%以上のキャッシュフロー物件

| 所在地 | 大阪市 |

| 構造 | RC3階建 |

| 築年数 | 12年 |

| 物件価格 | 14,000万円 |

| 表面利回り | 8.5% |

| 家賃収入 | 1,200万円/年 |

| 部屋数 | 18部屋 |

| 1部屋の家賃 | 5.5万円 |

| 管理費 | 20%(240万円/年) |

| 固定資産税 | 80万円/年 |

| 金利 | 2.5% |

| 融資期間 | 35年 |

上記物件を基準にしてキャッシュフロー率を当てはめて数字を出してみます。

1,200万円 - (515万円+240万円+80万円)= 365万円

365万円÷12か月をすると月間CFが30.5万円ということが分かります。

何部屋空室になってしまったら手出しになってしまうのかを求めるために、この月間CFを1部屋の家賃5.5万円で割ります。

5.5部屋という数字が出ました。つまり、6部屋空室が出てしまったら家賃収入より経費が高くなってしまいます。6部屋空室ということは空室率33%です。

よっぽどの悪条件が揃った物件でない限り、長期的に6部屋空くということはないでしょう。つまり、ゆとりを持ったアパート経営ができます。

アパート経営の最低ライン!1.5%のキャッシュフロー物件

| 所在地 | 大阪市 |

| 構造 | RC3階建 |

| 築年数 | 12年 |

| 物件価格 | 14,000万円 |

| 表面利回り | 7.5% |

| 家賃収入 | 1,045万円/年 |

| 部屋数 | 18部屋 |

| 1部屋の家賃 | 4.8万円 |

| 管理費 | 20%(240万円/年) |

| 固定資産税 | 80万円/年 |

| 金利 | 2.5% |

| 融資期間 | 35年 |

続いてキャッシュフロー1.5%の物件を計算していきます。

1,045万円 - (515万円+240万円+80万円)= 210万円

210万円÷12か月をすると月間CFが17.5万円ということが分かります。

何部屋空室になってしまったら手出しになってしまうのかを求めるために、この月間CFを1部屋の家賃4.8万円で割ります。

3.6部屋という数字が出ました。つまり、4部屋空室が出てしまったら家賃収入より経費が高くなってしまいます。4部屋空室ということは空室率22%です。

2%以上の物件と同じく、長期的に4部屋空くことはないでしょう。しかし、3部屋空いた場合収支がトントンになってしまうことを意識しておいてください。

3~4部屋空きは特に引っ越しシーズンに起こり得る数字です。この引っ越しシーズンを外し満室経営を目指していれば、毎月17万円以上のキャッシュが貯まっていくので問題はないでしょう。

アパート経営のアウトライン。0.5%のキャッシュフロー物件

| 所在地 | 大阪市 |

| 構造 | RC3階建 |

| 築年数 | 12年 |

| 物件価格 | 14,000万円 |

| 表面利回り | 6.5% |

| 家賃収入 | 905万円/年 |

| 部屋数 | 18部屋 |

| 1部屋の家賃 | 4.2万円 |

| 管理費 | 20%(240万円/年) |

| 固定資産税 | 80万円/年 |

| 金利 | 2.5% |

| 融資期間 | 35年 |

最後に、問題のキャッシュフロー0.5%の物件です。

905万円 - (515万円+240万円+80万円)= 70万円

70万円÷12か月をすると月間CFが5.8万円ということが分かります。

何部屋空室になってしまったら手出しになってしまうのかを求めるために、この月間CFを1部屋の家賃4.2万円で割ります。

1.4部屋という数字が出ました…。つまり、2部屋空室が出てしまったら家賃収入より経費が高くなってしまいます。2部屋空室ということは空室率11%です。

大阪市の空室率は約16%ですので、ついに常に手出しになってしまう可能性が出てきました。一般的に考えても、3月の引っ越しシーズンは2部屋以上空くことは普通に起こり得ます。

つまり常に満室経営を心掛けていても、引っ越しシーズンや思わぬ出費が発生してしまった時は確実に手出しのお金が必要となります。

そもそも満室想定で月約6万円のキャッシュフローしか得られないのであれば、億単位のローンを組んでいるリスクに対し、リターンが小さすぎます。リスクが大きすぎるため、このような物件を紹介された場合は買わない方が良いでしょう。

利回り12%の物件を買ってアパート経営に大失敗…利回りの本質とは? まとめ

Aさんのような高利回り物件に踊らされて、キャッシュがほとんど入らない物件を抱えてしまっている人は、実はたくさんいます。

もちろん中には本当に高利回りで稼働する物件もあります。ただ、それはほとんどの場合、不動産会社やセミプロの間で水面下で取引されてしまいます。そのため、初心者が購入できることはまずないと思ってください。

1棟目の購入に関しては、手堅くキャッシュフローが得られる物件を狙いましょう。多少利回りが低くても、リスクも共に低くなりますから。

「今こんな物件を紹介されているんだけど大丈夫?」「家賃相場はこれで平気?」など気になることがあればお気軽にお問い合わせくださいね。