こんにちは!

管理人のhorishinです。

不動産投資には「節税効果がある」と言われていますが、その効果は実際どうなのでしょう?

今回の記事では、その仕組みと効果を、詳しく解説していこうと思います。

サラリーマンができる節税の現実

毎月の給与やボーナスから、所得税などが差し引かれる「源泉徴収」。この源泉徴収された税金は、会社があなたに代わって納めています。

税金が自動的に徴収されるため「自分が一体いくらの税金を支払っているのか」を把握していない方もいらっしゃるかもしれません。手取り額しか気にしない人もいらっしゃるでしょう。

そんなサラリーマンが節税しようと思っても、毎年12月に記入する(あのめんどくさい)「年末調整」くらいですよね。年末調整すると、源泉徴収で支払い過ぎた税金(数千円〜数万円)が、翌月の給与に上積みされて戻ってくると思います。

「あれ?、今月給与ちょっと多いな」と思ったら、還付された税金が給与に上積みされてた、、ていうのは「あるある」だと思います。

結果、サラリーマンができる節税=ほんの数千円~数万円なのです。これがいかに限定的か。

「サラリーマンは、ほとんど節税できない」

と言っても過言ではないでしょう。

では、そのほとんど節税できないサラリーマンが、不動産投資をするとどうなるのでしょう?不動産に投資することで、大きな節税効果が見込めるのでしょうか?

仕組みも含めて、一緒に見ていきましょう。

不動産保有による節税効果

法律上、所得には「不動産所得」「譲渡所得」「給与所得」「退職所得」「配当所得」等、10種類があります。このうち、不動産所得等の特定の所得に生じた赤字(損失)は、他の所得から差し引くことができます。つまり、「損益通算」の対象となります。

この損益通算を活用すると、給与所得を圧縮して、節税することが可能になるのです。

たとえば、給与所得が500万円、不動産所得の赤字が100万円だとすると、総所得金額は400万円となります。所得税は源泉徴収で自動的に支払っているので、給与所得500万円分の税金を支払っていることになります。

この場合、給与所得に不動産所得を加えた確定申告をすれば、最終的な総所得金額が400万円となります。結果、圧縮された給与100万円分で余分に払っていた所得税が還付されるのです。

では、その「不動産所得」とはどういったものなのでしょう?その詳細を解説していきます。

不動産所得って、そもそも何?

不動産所得は「収入」から「経費」を引いて算出します。主な収入と費用は、以下の通りです。

- 収入=賃料、更新料、礼金、共益費

- 費用(取得時)=登記費用、不動産取得税

- 費用(保有時)=減価償却費、支払利息(建物)、管理委託費用、固定資産税、火災保険費用

上記の通り、取得時は、登記費用や不動産取得税などが経費計上されるので赤字になりやすく、比較的大きな税金還付が見込めます。2年目以降は、取得時にかかった費用が計上できなくなるため赤字幅が小さくなります。

でも、ここで一つ大きな疑問が浮かんでくると思います。

それは、、

不動産投資って赤字なの?

じゃあ、投資しても意味ないじゃん。

ではないでしょうか?

収支はプラスでも赤字にさせる減価償却費って?

さきほど「不動産所得が赤字になるから税金が還付される」と述べました。

この赤字は、あくまでも「税務上の赤字」であって、実際の収支と異なります。「税務上は赤字でも、実際の収支がプラス」ということも十分ありえます。

この魔法のような状況を作り出すのが「減価償却費」なのです。

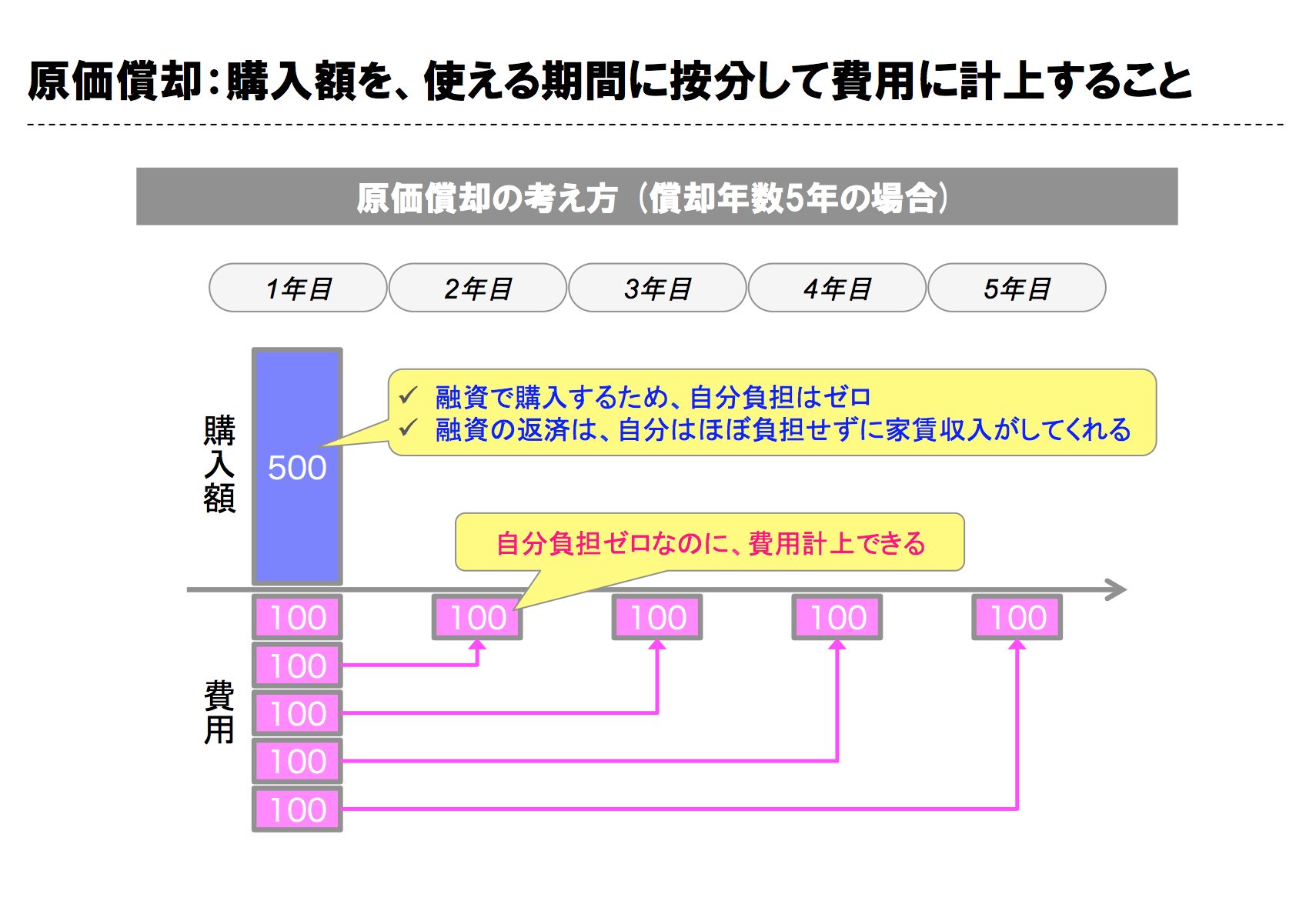

「減価償却費」は、図のように不動産の購入額(建物本体+建物設備)を、一定の年数に分割した費用のことです。建物本体や建物設備は、購入してから(入居者が)使い続けますよね?

じゃあ、これらの購入費用は、

取得時に一括して計上するんじゃくて、

使える年数に按分して費用を計上しよう

というのが、減価償却費の考え方です。

しかも、減価償却に係る建物本体と建物設備を購入するために、融資を活用して既にお金を支払っていますよね?つまり、減価償却費はお金を支出しなくても計上される経費なのです。

その結果、収支がプラスでも(お金の支出がない)減価償却費を計上することで、税務上は赤字となるのです。

でも、この減価償却という魔法はずーっと続くわけではありません。法律上、建物の本体や設備が使える期間は「法定耐用年数」として定義されており、法定耐用年数の期間だけ、減価償却が認められるのです。

- 建物本体の法定耐用年数:47年

- 建物設備の法定耐用年数:15年

そうすると、新築であれば取得してから15年間は減価償却のメリットを最大限受けられます。しかし、15年を過ぎると建物本体のみ、47年を過ぎると減価償却費がゼロとなります。

例えば、一般的な新築ワンルームマンションを購入した場合、1物件あたりの(年収にもよりますが)節税金額は、取得年で20~40万円、2年目以降は10~20万円といったところでしょうか。当然ですが、物件数を増やすと、倍々ゲームで節税金額も増えていきます。

ただし「減価償却費が毎年計上される」ということは「建物本体と建物設備の価値(時価)が毎年下がっていく」ということも見過ごしてはいけません。なぜでしょうか?

不動産投資の出口として、売却を検討される方もいらっしゃるでしょう。売却時に利益が出ると「譲渡所得」として税金の支払いが発生します。

立地がいい物件だと、築年数が経過しても、売却金額が新築時の価格とそれほど変わらない場合がほとんどです。

一方で、築年数が経過すれば、減価償却の影響で「時価」が下がっています。

不動産の売却による利益は「売却額ー時価」で算出されるため、必ずと言ってイイほど利益が出てしまうのです。利益が出れば、売却時に税金を支払うことになりますよね?

保有時には原価償却による節税で税金が還付されても、売却時には税金を支払う必要が出てくるのです。

つまり、

節税しても、必ずどこかで税金を支払う時期がやって来る。

ということですね。

これを肝に銘じておきましょう。

税務署から逃れるのは、難しいわけです苦笑。むしろ逃げたらだめですね。

不動産相続による節税効果

相続に節税効果は、過去の記事「相続税を軽減できる」で解説しています。ぜひチェックしてみてください。

正直めちゃくちゃ効果があります!

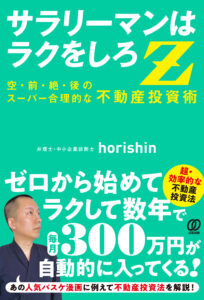

節税目的の不動産投資はダメ

いかがでしたでしょうか?

不動産会社の営業トークでよくある「不動産投資で節税できます」「税金が還付されます」の実態をご理解いただけたと思います。

原価償却による節税は「目先の節税」であり「今支払う税金を、将来に繰り越している」だけなのです。

ただし「ここ数年所得が高そうだから、将来支払う税金が増えても今すぐ節税したい」なら、不動産投資(特にワンルームマンション)による節税はぶっちゃけアリだと思います。

確定申告に仕方によって、節税額も大きく異なってきます。正直に言うと減価償却ではない節税方法もあります。

そういったご相談もかなりの数で受けていますので、お気軽にご連絡ください。