こんにちは!

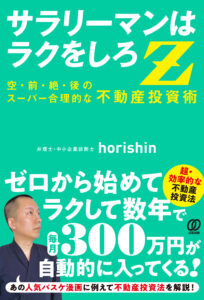

管理人のhorishinです!

今回は不動産投資で家賃収入がある場合の確定申告についてです。確定申告をすることで、あなたが毎年支払う税金の額が決定します。

でも税金って難しそうなイメージがあるせいか「ちゃんと申告しないと!」と思っていても、何から手を付けていいか分からないですよね…。特にサラリーマンの場合、税金関係のことは会社に任せっきりで、確定申告についてさっぱりなケースも多いです。

そこで、元ライフプランナーのhorishinが、不動産経営で得た収入に対する税金や確定申告について詳しく解説していきます!

確定申告は不要?家賃収入を得た場合の確定申告の真実!

不動産経営で家賃収入が入ったら、収益の大小に関わらず確定申告が必要です。でも、税金が取られると思うと、義務とはいえ確定申告するのが億劫になってしまいますよね…。

しかし実際には、確定申告をすることで節税できるケースも沢山あります。特にサラリーマンの場合は、不動産経営で計上できる経費を上手く利用すれば、給与所得にかかる税金まで減らすことも可能です。

家賃収入にかかる税金と確定申告

では、家賃収入を得た場合に一体いくらくらいの税金がかかるのかを見ていきましょう。

不動産経営で得た家賃収入から経費を差し引いたものを「不動産所得」と言います。この不動産所得に対して5%~45%の所得税が課せられます。

不動産所得の計算方法

家賃収入の年間総額 - 経費 = 不動産所得

専業大家で家賃収入だけで生活している場合は、この不動産所得に対してのみ所得税が課せられます。一方サラリーマンの場合は、給与所得を含めた所得の総額が課税の対象になります。それぞれ計算式をまとめると次の通りです。

| 課税所得金額の計算方法 | |

|---|---|

| 専業大家(個人事業主) | 不動産所得 - 各種所得控除 |

| サラリーマン大家 | 給与所得 + 不動産所得 - 各種所得控除 |

上記の計算式で算出した課税所得金額に応じて、以下のとおり7段階の所得税率が課せられます。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | - |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1800万円以下 | 33% | 1,536,000円 |

| 1800万円超~4000万円以下 | 40% | 2,796,000円 |

| 4000万円超 | 45% | 4,796,000円 |

このように所得の大小に応じて税率が決定し、控除なども含めて計算すると実際に負担する所得税の額が分かります。

家賃収入の節税は「経費」の確定申告がポイント!

家賃収入にかかる税金をなるべく安く抑えるためには「経費」の確定申告がポイントです。節税目的は失敗する!?不動産投資の税金と経費の仕組みを徹底解説!でも詳しく書いていますが、不動産経営で経費として計上できるものは次の通りです。

| 経費の種類 | 概要 |

|---|---|

| 減価償却費 | 不動産の購入費用を建物の耐用年数に応じて分割したもの。 |

| 管理費 | 管理会社への業務委託費、修繕積立金 |

| 修繕費 | 退去時の室内クリーニング、修繕費用 |

| 損害保険料 | 火災や地震などの天災に備えるための保険料 |

| 借入金の利子 | 銀行から借り入れたローン返済の利子 |

| 各種税金 | 固定資産税、都市計画税、登録免許税、不動産取得税、収入印紙代 |

| その他の費用 | 不動産経営関係者との交際費、税理士や司法書士への依頼料など |

これらを経費として確定申告すれば、会計上の所得を減らすことができます。すると、所得に応じて所得税率が下がるだけでなく、所得金額×10%で計算する住民税まで安く抑えられます。

国はなるべく多く税金を納めてもらいたいという姿勢なので、自分から経費を申告しないと所得から差し引いてもらえません。よって、面倒でもちゃんと確定申告をする方が節税対策にもなりますよ。

家賃収入の確定申告は「青色申告」の方が断然お得!

確定申告の方法は「白色申告」と「青色申告」の2つがあります。どちらの方法でも申告できますが、税制上の様々な優遇が受けられる青色申告の方がおすすめです。

まずは、青色申告にはどんなメリットがあるのか見てみましょう。

家賃収入を青色申告で確定申告するメリット

| 白色申告 | 青色申告 | |

|---|---|---|

| 帳簿付け | 必要 | 必要 |

| 事前の届け出 | 必要 | 必要 |

| 特別控除 | なし | 最大65万円 |

| 専従者給与 | 1人あたり最大50万円 (配偶者は86万円) | 給与の全額 |

| 損失の繰り越し | なし | 赤字を3年間繰り越せる |

| 少額減価償却資産の特例 | なし | 30万円未満 |

青色申告のメリット①:65万円の青色申告特別控除がある。

青色申告には65万円の特別控除があります。例えば年間の不動産所得が200万円の場合、200万円-65万円=135万円に対して税率が適用されるというものです。

ただし、不動産所得が65万円より少ない場合は、不動産所得=特別控除額となります。仮に不動産所得が50万円とすると、特別控除額も50万円という意味です。

青色申告のメリット②:専従者給与を全額経費として計上できる。

青色申告では不動産経営で家族を雇用した場合に、支払った給与の全額を経費として計上することができます。これを「専従者給与」と言いますが、専従者になれるのは生計を共にしている15歳以上の配偶者、子供、親、祖父母が対象です。

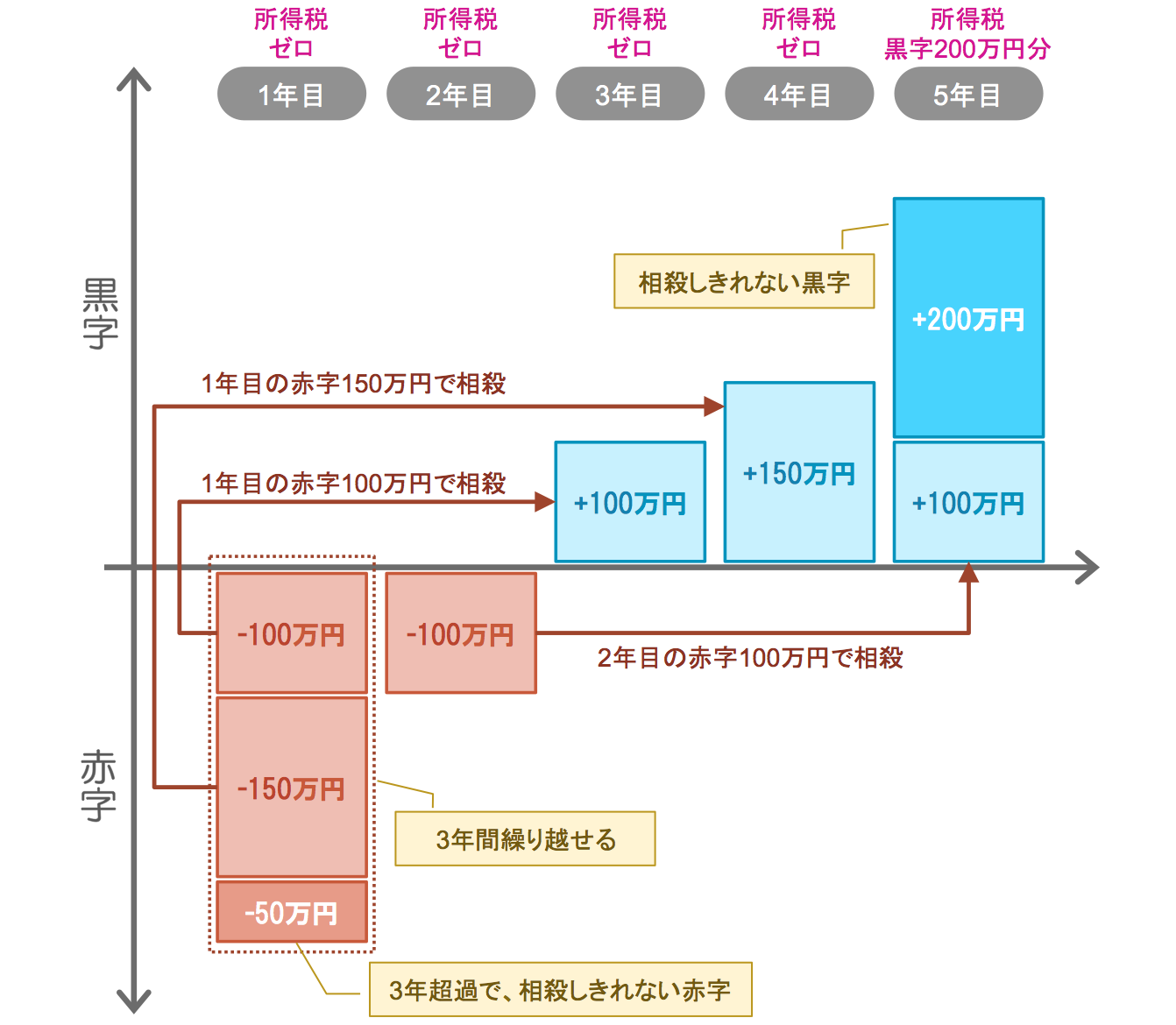

青色申告のメリット③:赤字を3年間繰り越せる。

不動産経営で所得が赤字になり、その後3年以内に黒字に転換した場合は、図のように黒字になった年の課税所得に繰り越して相殺することができます。

建物の大規模な修繕など、一時的に大きな損失が出た場合に役立つ仕組みです。

青色申告のメリット④:少額減価償却資産の特例

青色申告では、30万円未満の減価償却資産を購入した場合、購入したその年に経費として全額計上することができます。

減価償却資産とは、事業用の資産で購入価格が10万円以上の耐久資産のことを指します。代表例としては、パソコンやプリンタなどの機械、コピー用紙などの備品、ソフトウェアなどがあります。

家賃収入を青色申告で確定申告するための準備

青色申告で確定申告すると決めたら、事前に次の準備をしておきましょう。

- 所得税の青色申告承認申請書の提出

- 複式簿記での記帳

- 貸付の規模

青色申告の準備①:所得税の青色申告承認申請書の提出

(出典:国税庁)

青色申告をする場合は、事前に「所得税の青色申告承認申請書」を税務署に提出する必要があります。税務署で簡単に手に入るほか、国税庁のホームページからでもダウンロードできます。

青色申告の準備②:複式簿記での記帳

青色申告では、年間の家賃収入と経費を記入した損益通算書と、年度の初めと終わりの資産を記入した貸借対照表の2つを毎年作成する必要があります。作成した書類を決算書として、確定申告の期限である3月15日までに提出します。

また、帳簿に関しては請求書や領収書を含めて過去7年分は保存しておく義務があります。

青色申告の準備③:貸付の規模

青色申告で受けられる税制上の優遇は、不動産経営が事業的規模であるかどうかで決まります。事業的規模と認められるかどうかは、下記のいずれかを満たす場合に限られます。

- 第三者に貸している不動産の規模が10室以上のアパートやマンションである。

- 戸建住宅を5棟以上貸している。

もしどちらの条件も満たしていないければ、青色申告特別控除が10万円に引き下げられるほか、専従者給与控除が認められないなど一部の特典は受けられません。

家賃収入を確定申告するまでの3ステップ

ではいよいよ、家賃収入を確定申告する方法を見ていきましょう。

家賃収入の確定申告3ステップ

- 必要書類の取り寄せ

- 確定申告書類の作成

- 税務署に提出

家賃収入の確定申告ステップ①:必要書類の取り寄せ

まずは確定申告に必要な書類を集めることから始めます。

| 自分で作成するもの | 所得税青色申告決算書(不動産所得用) 確定申告書B |

| 不動産会社から入手するもの | 不動産売買契約書 売渡精算書 賃貸契約書 譲渡対価証明書 家賃送金明細書 |

| 銀行から入手するもの | ローンの返済予定表 |

| 送付されてくるもの | 固定資産通知書 損害保険などの証券 |

| 勤務先から取り寄せるもの (※サラリーマンの場合) | 源泉徴収票 |

以上が確定申告に必要な書類です。

青色申告の場合は「所得税青色申告決算書」「確定申告書B」を、自分で取り寄せて記入する必要があります。入手先は税務署の窓口、もしくは国税庁のホームページからダウンロードすることも可能です。

それ以外の書類に関しては、各機関に取り寄せを依頼して手元に届くのを待ちます。

家賃収入の確定申告ステップ②:確定申告書類の作成

自分で作成する書類は「所得税青色申告決算書」「確定申告書B」の2つです。

| 所得税青色申告決算書 | 青色申告の場合に提出する決算書。4種類あるなかで「不動産所得用」を選ぶ。 |

| 確定申告書B | 個人事業主向けの申告書。 専業大家や不動産所得のあるサラリーマンはこの申告書を提出する。 |

それぞれの書類の記載例と書く内容を順番に紹介していきます。

所得税青色申告決算書の書き方

(出典:青色申告決算書(不動産所得用)の書き方)

| 項目 | 書く内容 |

|---|---|

| ①基本情報 | 住所、氏名、職業、電話番号 |

| ②収入金額 | 賃貸料、礼金・更新料、その他(共益費、インターネット回線設置料金など)の収入 |

| ③必要経費 | 減価償却費、借入金利子、租税公課(固定資産税、登録免許税、不動産取得税)、損害保険料などの経費 |

| ④専従者給与 | 専従者給与(配偶者や家族に給与を支給している場合) |

| ⑤青色申告特別控除額 | 10万円または65万円の青色申告特別控除前額 |

(出典:青色申告決算書(不動産所得用)の書き方)

| 項目 | 書く内容 |

|---|---|

| ⑥不動産所得の収入の内訳 | 決算書1ページ②の内訳 |

| ⑦専従者給与の内訳 | 決算書1ページ④の内訳 |

(出典:青色申告決算書(不動産所得用)の書き方)

| 項目 | 書く内容 |

|---|---|

| ⑧減価償却費の計算 | 建物本体・設備の減価償却費の計算 |

| ⑨地代家賃の内訳 | 自宅を事務所として利用している場合に、その家賃や光熱費の合計と経費として計上する分 |

| ⑩借入金利子の内訳 | 銀行以外からお金を借りた場合の利子 |

| ⑪税理士・弁護士等の報酬・料金の内訳 | 税理士や司法書士に支払った依頼料 |

(出典:青色申告決算書(不動産所得用)の書き方)

| 項目 | 書く内容 |

|---|---|

| ⑫資産の内訳 | 年度の始めと終わりに保有している資産 |

| ⑬負債・資本の内訳 | 年度の始めと終わりに抱えている負債と資本 |

確定申告書Bの書き方

| 項目 | 書く内容 |

|---|---|

| ①基本情報 | 住所、氏名、生年月日、職業、電話番号、マイナンバー(個人番号) |

| ②収入金額 | 年間の不動産収入を「青色申告決算書」から転記 ※サラリーマンの場合は給与所得も記入 |

| ③所得金額 | 年間の不動産収入-経費を「青色申告決算書」から転記 ※サラリーマンの場合は給与所得も記入 |

| ④所得から差し引かれる金額 | 各種所得控除 |

| ⑤税金の計算 | ※詳細は家賃収入にかかる税金と確定申告を参照 |

| ⑥その他 | 専従者給与、青色申告特別控除、損失の繰り越しなど |

| 項目 | 書く内容 |

|---|---|

| ⑦基本情報 | 住所、氏名 |

| ⑧所得の内訳(所得税及び復興特別所得税の源泉徴収税額) | 不動産所得の内訳 ※サラリーマンの場合は給与所得も記入 |

| ⑨雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項 | 公的年金以外の雑所得の内訳 |

| ⑩特例適用条文等 | 居住用の住宅を売却した際の利益や損失に関する特例 |

| ⑪事業専従者に関する事項 | 専業従事者の氏名、マイナンバー、生年月日、仕事内容、給与として支払った金額 |

| ⑫住民税・事業税に関する事項 | 扶養家族の氏名、マイナンバー/青色申告特別控除額、損益通算の特例適用前の不動産所得、前年中の開廃業など |

家賃収入の確定申告ステップ③:税務署に提出

確定申告に必要な書類を全て揃えたら、税務署の窓口に提出します。確定申告の時期は、毎年2月16日~3月15日までの1ヶ月間です。

この期間内であれば、普段窓口が空いていない土日や時間外でも確定申告を行うことができます。また、郵送やインターネットでの提出も可能です。

家賃収入の確定申告でよくある質問

家賃収入の確定申告について、専業大家やサラリーマン大家以外のケースなどよくある質問についてまとめてみました。

転勤したサラリーマンが持ち家を貸すことで得た家賃収入の確定申告は?

年金受給者が家賃収入を得た場合の確定申告は?

妻との共有名義で所有している不動産から家賃収入を得た場合の確定申告は?

専業主婦が家賃収入を得た場合の確定申告は?

家賃収入を確定申告しないとどうなる?

過失や故意に関わらず、確定申告の期限を過ぎても申告がなかった場合は強制的に追加徴収になります。しかも、期限を過ぎてからの徴収は延滞金が発生するので注意してください!

国税局が悪質だと判断した場合、脱税容疑で逮捕・起訴されることもあります。実際に逮捕された不動産オーナーもいるので「自分はバレない」なんて過信してはいけません。

またサラリーマンの場合は、確定申告をしないことで余分に税金がとられることもあるので、家賃収入を得たら必ず確定申告をしましょう。

家賃収入の確定申告まとめ

以上で家賃収入がある場合の確定申告についてを終わります。

確定申告って「自分はこれだけ稼ぎました」と国に申告することなので、沢山税金が取られるんじゃないかと尻込みする気持ちはよくわかります。

しかし、確定申告をすることで経費を沢山計上できれば、会計上の収入を減らせるのでむしろ節税効果もあります。また、最近は自分でも簡単に確定申告ができるサービスも沢山出ているので、毎年しっかり確定申告をしておきましょう!